전망 이론

전망 이론(prospect theory)은 위험을 수반하는 대안들 간에 의사결정을 어떻게 내리는지를 설명하고자 하는 이론이다. 전망이론이 만들어 내는 이론적 모델은 실생활의 의사결정을 설명하고자 하는 것이지 최적화된 결정을 내고자 하는 것은 아니다. 이 이론은 심리학적 연구를 토대로 하여 행동경제학의 발전에 중요한 역할을 하였다.

전망 이론 모델[편집]

1979년부터 아모스 트버스키와 대니얼 카너먼에 의해 기대효용이론이 맞지 않는 심리학적인 현상을 설명하기 위한 이론으로 발전되었다. 이 이론은 위험이 수반된 상황에서 제시되는 대안들을 어떻게 사람들이 결정하는지를 설명하고 있다. 실험에 의한 증거에 기반하여 이 이론은 어떻게 잠재적 이득과 손해를 개인이 평가하는지 설명하고 있다.

이 이론은 두가지 단계의 의사결정을 보여주고 있다. 첫째로 어떤 발견법에 의해 얻어진 경험에 의해 가능한 의사결정의 결과가 순서대로 정리되었다. 특히 사람들은 기본적으로 이득과 손해가 같을 것이라고 생각되는 점을 준거점으로 잡고 이보다 낮은 경우 손해 높은 경우 이득이라고 보고 있다. 다음의 평가 단계에서 사람들은 어떤 결정에 대한 효용이 어떠할 것인가를 평가하게 되는데 이것은 그들의 전망에 따른 확률에 따라 행동한다. 그리고 여기서 높은 효용을 가진 대안을 선택하게 된다.

실험[편집]

다음과 같은 문제를 주고 A,B 중 선택을 하고 그다음 문제에서 C,D중 선택하게 하였다.

- 문제 1: [A] 400만원을 받을 확률 0.8 VS [B] 300만원을 다 받기

- 문제 2: [C] 400만원을 잃을 확률 0.2 VS [D] 300만원을 잃을 확률 0.25

실험의 결과는 문제1에서는 B를 택한 사람이 80% 그리고 문제2에서는 C를 택한 사람이 65%였다. 이 결과는 기대효용이론과 맞지 않는데, 이것은 사람들이 결정할 때 이득의 경우 위험을 회피하려고 하고 손해가 될 경우 위험을 받아들이려는 경향이 있기 때문이다.

다시 같은 방식으로 선택하면,

- 문제 3: [A] 600만원을 받을 확률 0.45 VS [B] 300만원을 받을 확률 0.9

- 문제 4: [C] 600만원을 잃을 확률 0.01 VS [D] 300만원을 잃을 확률 0.02

실험의 결과는 86%가 B를 선택하고 73%가 C를 선택하였다. 이 결과 또한 기대효용이론과 맞지 않는데 수익보다는 확률이 높을 경우 좀 더 이길 수 있을 것이라고 생각하고 확률이 작은 경우(1%,2%)는 수익이 큰쪽을 선호하였다. 이것은 "확정효과"라고 한다.

위의 문제 1, 2, 3, 4의 경우에서 음의 전망일 때와 양의 전망일 때가 서로 거울처럼 반사된 이미지를 가진다. 이를 "반사효과"라고 한다.

공식[편집]

카너만과 트버스키가 추정한 평가단계의 공식은: 이다. 여기서 은 잠재적 결과이고 는 각기 전망된 확률이다. 는 결과에 대해 정해진 가치를 결정하는 함수이다.

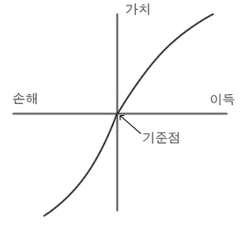

이러한 공식에 의한 가치함수는 S형의 형태를 가지고 준거점(그래프에서 x축과 y축이 겹치는 점, (0,0)이 아님) 을 통과하는 비대칭적 그래프를 그린다. 기대효용이론에 비해 전망이론은 이득과 손해를 측정하며 절대적 부의 가치를 측정하지 않는다. 여기서 는 확률에 의한 가중치이며 사람들이 작은 가능성의 사건에도 민감하게 반응하는 것을 보여주며 한편 큰 가능성의 사건에는 둔감하게 반응하는 것을 보여준다.

참고 자료[편집]

- Easterlin, Richard A. (1974) "Does Economic Growth Improve the Human Lot?" in Paul A. David and Melvin W. Reder, eds., Nations and Households in Economic Growth: Essays in Honor of Moses Abramovitz, New York: Academic Press, Inc.

- Frank, Robert H. (1997) "The Frame of Reference as a Public Good", The Economic Journal 107 (November), 1832-1847.

- Kahneman, Daniel, and Amos Tversky (1979) "Prospect Theory: An Analysis of Decision under Risk", Econometrica, XLVII (1979), 263-291. https://web.archive.org/web/20100331104625/http://www.princeton.edu/~kahneman/docs/Publications/prospect_theory.pdf

- Lynn, John A. (1999) The Wars of Louis XIV 1667-1714. United Kingdom: Pearson Education Ltd.

- McDermott, Rose, James H. Fowler, and Oleg Smirnov. "On the Evolutionary Origin of Prospect Theory Preferences." Journal of Politics, forthcoming (April 2008) Paper Available at SSRN: http://www.ssrn.com/abstract=1008034

- Post, Thierry, Van den Assem, Martijn J., Baltussen, Guido and Thaler, Richard H., "Deal or No Deal? Decision Making Under Risk in a Large-Payoff Game Show" (April 2006). EFA 2006 Zurich Meetings Paper Available at SSRN: http://www.ssrn.com/abstract=636508

- http://prospect-theory.behaviouralfinance.net/